تورم یکی از پدیدههای اقتصادی بسیار مهم است که بر زندگی روزمره همه افراد، از مصرفکنندگان عادی تا سرمایهگذاران حرفهای، تأثیرگذار است. امروزه، داشتن درک صحیح از چیستی تورم و آگاهی از نحوه اثرگذاری آن بر ارزش پول و سرمایه، برای هر شخص و شرکت امری ضروری است. این پدیده تنها یک مفهوم انتزاعی اقتصادی نیست، بلکه تاثیرات ملموس و روزمرهای بر سبد خرید خانوادهها، تصمیمات تولیدکنندگان و استراتژیهای سرمایهگذاری دارد.

تورم چیست؟

تورم (Inflation) به افزایش مداوم و عمومی سطح قیمت کالاها و خدمات در یک اقتصاد طی یک دوره زمانی مشخص اشاره دارد. وقتی تورم رخ میدهد، قدرت خرید پول کاهش مییابد، به این معنا که با مقدار مشخصی پول، میتوان مقدار کمتری کالا یا خدمات خریداری کرد. تورم معمولاً بهصورت درصد سالانه گزارش میشود و از طریق شاخصهایی مانند شاخص قیمت مصرفکننده (CPI) یا شاخص قیمت تولیدکننده (PPI) اندازهگیری میشود

در واقع پیامد اصلی تورم، کاهش قدرت خرید پول است اگر نرخ تورم در یک سال ۲۰ درصد باشد، این بدان معناست که قدرت خرید پول شما ۲۰ درصد کاهش یافته است. این کاهش قدرت خرید، اثرات عمیقی بر پسانداز، سرمایهگذاری و رفاه خانوارها دارد.

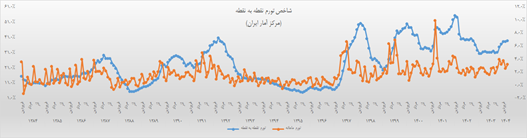

به نمودار جدول زیر تورم مصرف کننده توجه کنید؛

سال | اسفند 1402 | اسفند 1403 |

شاخص CPI | 230.2 | 315.7 |

تورم سالانه | 32.5 % | 40.7 % |

تورم نقطه به نقطه | 33.15 % | 37.14 % |

این جدول نشاندهنده تغییرات شاخص قیمت مصرفکننده (CPI) و نرخ تورم سالانه و نقطه به نقطه است. بهعنوان مثال، اگر نرخ تورم سالانه ۳۲.۵٪ باشد، بهمعنای افزایش متوسط قیمتها به میزان ۳۲.۵٪ نسبت به سال گذشته و نرخ تورم نقطه به نقطه نشاندهنده تغییرات قیمتها در یک ماه خاص نسبت به ماه مشابه سال قبل است..

عوامل متعددی میتوانند باعث ایجاد تورم شوند که مهمترین آنها عبارتند از:

افزایش تقاضا؛ تورم ناشی از فشار تقاضا: این نوع تورم زمانی رخ میدهد که تقاضا برای کالاها و خدمات در اقتصاد از عرضه موجود فراتر میرود.

افزایش هزینههای تولید؛ تورم ناشی از فشار هزینه : این نوع تورم زمانی اتفاق میافتد که هزینههای تولید برای کسبوکارها افزایش مییابد.

تورم پولی ؛ رشد بیش از حد حجم پول نسبت به تولید کالا و خدمات: این عامل ریشه در نظریه مقداری پول دارد. بر اساس این نظریه، اگر حجم پول در گردش یک اقتصاد سریعتر از رشد واقعی تولید کالا و خدمات افزایش یابد، ارزش هر واحد پول کاهش یافته و در نتیجه سطح عمومی قیمتها بالا میرود. چاپ پول بدون پشتوانه کافی، افزایش شدید بدهی دولت و تزریق نقدینگی بیرویه به اقتصاد از دلایل اصلی این نوع تورم محسوب میشوند.در اقتصاد ایران، تورم پولی عمدتاً ناشی از کسریهای مستمر بودجه دولت است که اغلب از طریق استقراض مستقیم یا غیرمستقیم از بانک مرکزی و افزایش بدهی دولت به شبکه بانکی تأمین میشود. وقتی دولت به دلیل کاهش درآمدهای نفتی یا ضعف نظام مالیاتی نتواند هزینههایش را از منابع پایدار تأمین کند، ناچار میشود با خلق پول جدید و تأمین مالی از بانک مرکزی یا اجبار بانکها به خرید اوراق دولتی، منابع مورد نیاز را فراهم کند. این فرآیند موجب افزایش پایه پولی و رشد سریع نقدینگی در اقتصاد میشود که با توجه به ضعف تولید و رکود، منجر به کاهش ارزش پول ملی و افزایش شدید سطح عمومی قیمتها میشود. به این ترتیب، استمرار کسری بودجه و اتکای دولت به خلق پول، نقطه آغاز و عامل تشدیدکننده تورم پولی در ایران است و تا زمانی که این مشکل ساختاری رفع نشود، مهار تورم نیز دشوار خواهد بود.

در نمودار زیر، روند شاخص قیمت مصرفکننده طی بیست سال گذشته نمایش داده شده است.

برای سنجش میزان و نرخ تورم، اقتصاددانان از شاخصهای مختلفی استفاده میکنند. سه شاخص مهم و پرکاربرد عبارتند از:

شاخص قیمت مصرفکننده : (CPI - Consumer Price Index) این شاخص، تغییرات میانگین قیمت سبدی از کالاها و خدمات مصرفی را که به طور معمول توسط خانوارها خریداری میشود، اندازهگیری میکند.

شاخص قیمت تولیدکننده: (PPI - Producer Price Index) این شاخص، تغییرات میانگین قیمتهایی را که تولیدکنندگان داخلی برای محصولات خود دریافت میکنند، منعکسکننده است. PPI معمولاً شامل قیمت کالاها در مراحل مختلف تولید (مواد اولیه، کالاهای واسطهای و کالاهای نهایی فروخته شده به عمدهفروشها) میشود.

شاخص ضمنی قیمت : (GDP Deflator) این شاخص، رابطه بین تولید ناخالص داخلی اسمی (Nominal GDP) و تولید ناخالص داخلی واقعی (Real GDP) را نشان میدهد.

تأثیر تورم بر سرمایهگذاری

تورم هم میتواند هم فرصتهای سرمایهگذاری را تحت تأثیر قرار دهد و هم ارزش داراییهای موجود را از بین ببرد. درک چگونگی اثرگذاری تورم بر جنبههای مختلف سرمایهگذاری، کلید موفقیت در بازارهای مالی، به خصوص در محیطهای اقتصادی پرنوسان است.

کاهش قدرت خرید پول نقد و پساندازها: این اصلیترین و فوریترین اثر تورم بر افراد و سرمایهگذاران است. پول نقدی که در بانک نگهداری میشود یا در حسابهای جاری سپردهگذاری شده است، ارزش خود را به دلیل تورم از دست میدهد. اگر نرخ تورم سالانه ۲۰٪ باشد، این بدان معناست که پول شما به طور مداوم در حال کاهش ارزش است. به عبارت دیگر، پول نقد یک دارایی "زیانده" در دوره تورم بالا محسوب میشود، زیرا ارزش واقعی آن کاهش مییابد.

بازده واقعی در مقابل بازده اسمی:

بازده اسمی : (Nominal Return) این همان درصدی است که به صورت آشکار بر روی سرمایهگذاری شما سود حاصل میشود، بدون اینکه اثر تورم در نظر گرفته شود. مثلاً اگر شما ۱۰۰۰ دلار سرمایهگذاری کردهاید و در پایان سال ۱۱۰۰ دلار دریافت میکنید، بازده اسمی شما ۱۰٪ است.

بازده واقعی: (Real Return) این بازده، با کسر نرخ تورم از بازده اسمی محاسبه میشود و ارزش واقعی قدرت خرید سرمایهگذاری شما را نشان میدهد. اگر بازده اسمی سرمایهگذاری شما سالانه ۱۵٪ باشد و نرخ تورم ۲۰٪ باشد، بازده واقعی شما برابر با منفی ۵٪ خواهد بود. قدرت خرید آن در واقع ۵٪ کاهش یافته است. سرمایهگذاری موفق در شرایط تورمی، نیازمند کسب بازده واقعی مثبت است.

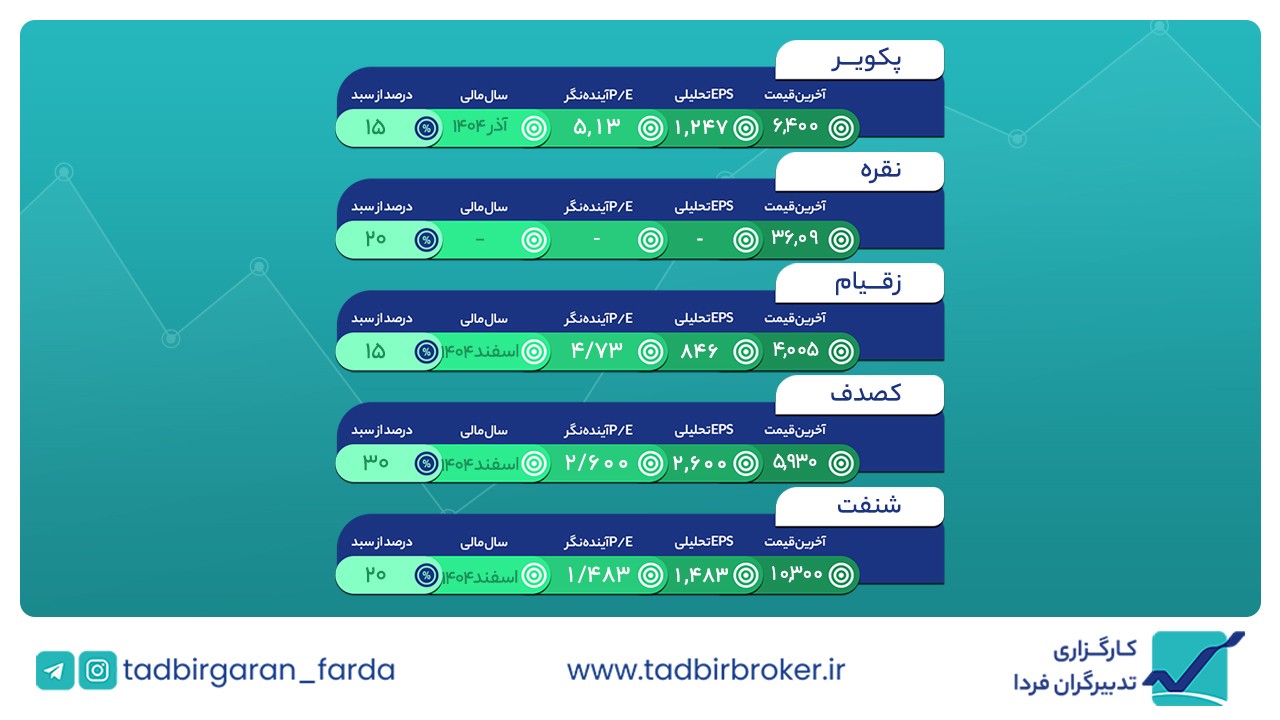

در این بخش، با بررسی تأثیر تورم بر انواع داراییها، تلاش کردیم به ۴ دسته دارایی مهم اشاره کنیم؛

سپردههای بانکی و اوراق قرضه با نرخ ثابت : این ابزارهای مالی معمولاً در برابر تورم آسیبپذیرند. نرخ سود پرداختی به این سپردهها و اوراق معمولاً ثابت است و اگر این نرخ کمتر از نرخ تورم باشد، بازده واقعی سرمایهگذار منفی خواهد شد.

سهام: تاثیر تورم بر سهام پیچیدهتر است. برخی شرکتها توانایی بیشتری در انتقال افزایش هزینههای تولید به قیمت محصولات خود دارند. این شرکتها میتوانند با افزایش قیمت محصولاتشان، سودآوری خود را حفظ کرده یا حتی افزایش دهند و تا حدی در برابر تورم مقاومت کنند.

طلا و کالاهای فیزیکی: طلا و بسیاری از کالاهای فیزیکی (مانند نفت، فلزات، محصولات کشاورزی) اغلب به عنوان "پناهگاه امن" (Safe Haven) در برابر تورم شناخته میشوند.

املاک: داراییهای فیزیکی مانند زمین، مسکن و ساختمان نیز معمولاً همجهت با تورم رشد میکنند. ارزش ملک معمولاً با افزایش هزینههای ساخت و ساز و همچنین با افزایش قیمتها در اقتصاد، افزایش مییابد. مستاجرانی که خانهها را اجاره میدهند نیز میتوانند با افزایش نرخ اجاره، درآمد خود را با تورم هماهنگ کنند. در بلندمدت، املاک و مستغلات اغلب به عنوان محافظی قوی در برابر تورم عمل میکنند، اگرچه نقدشوندگی کمتری نسبت به سهام یا طلا دارند.

تاثیر بر رفتار سرمایهگذار:

در شرایط تورمی، رفتار سرمایهگذاران تغییر میکند و از نگهداری پول نقد اجتناب میکنند. تقاضا برای داراییهای واقعی مانند سهام، طلا و املاک افزایش مییابد و قیمتها بالا میرود. هدف آنها کسب بازده واقعی مثبت برای حفظ ارزش پول در برابر تورم است. برخی محتاطتر و برخی ریسکپذیرتر شده و به داراییهای پرنوسانتر روی میآورند.

این افزایش بیش از حد شدید باشد و باعث رکود اقتصادی قابل توجهی شود، ممکن است در سیاستهای خود تجدید نظر کنند.

راهکارهای سرمایهگذاری در شرایط تورمی

در شرایط تورم بالا، حفظ و افزایش ارزش سرمایه نیازمند استراتژیهای هوشمندانهای است که با هدف کسب بازده واقعی مثبت، یعنی سودی بالاتر از نرخ تورم، طراحی شوند. سرمایهگذاری در داراییهای فیزیکی مانند طلا، املاک و کالاهای اساسی، انتخاب سهام شرکتهای با قدرت قیمتگذاری و صنایع مقاوم در برابر تورم، و توجه به بازده واقعی از راهکارهای کلیدی هستند. متنوعسازی سبد سرمایهگذاری، استفاده از صندوقهای سرمایهگذاری مبتنی بر طلا یا صنایع خاص، و در صورت امکان، اوراق قرضه شاخصگذاری شده با تورم نیز میتوانند ریسک را کاهش دهند. همچنین، سرمایهگذاری در داراییهای جایگزین مانند هنر یا ارزهای دیجیتال، با وجود ریسک بالاتر، میتواند گزینهای برای برخی باشد، اما رویکرد فعال و مشاوره با متخصصان مالی کلید موفقیت در این دوران است.

جمعبندی

تورم، با افزایش عمومی و مداوم قیمتها و کاهش قدرت خرید پول، تأثیرات عمیقی بر ارزش پسانداز و سرمایهگذاری افراد دارد و انتخاب استراتژی مناسب برای مقابله با آن ضروری است؛ شناخت انواع و علل تورم، تحلیل شاخصهایی مانند CPI و PPI، و درک اثر آن بر کلاسهای مختلف دارایی (از سپرده و اوراق تا سهام، طلا و املاک) به سرمایهگذاران کمک میکند تا با تنوعبخشی و تمرکز بر داراییهای مقاوم در برابر تورم، ارزش دارایی خود را حفظ کنند، در حالی که آگاهی از نقش سیاستهای پولی و اهمیت آموزش و مشاوره مالی، کلید موفقیت و مدیریت سرمایه در شرایط تورمی بهشمار میرود. برای کسب اطلاعات بیشتر در مورد تأثیر تورم بر بازار سرمایه، میتوانید به مقالهای با عنوان “تأثیر تورم بر بازار سرمایه” در وبسایت شرکت مراجعه کنید.